Od 1 lutego 2016 roku w Polsce zacznie obowiązywać ustawa o podatku od niektórych instytucji finansowych potocznie zwanym podatkiem bankowym. Czy koszty podatku zostaną przeniesione na klientów, a jeśli tak to o ile zdrożeją kredyty? Już dzisiaj, każdy nowy kredytobiorca zapłaci średnio o 25 złotych więcej przypadające na każde 100 tys. kredytu, a kolejne podwyżki nie są wykluczone.

Nazwa „podatek bankowy” jest nieco myląca, gdyż do zapłaty nowego podatku zobowiązane będą nie tylko banki, ale również Spółdzielcze Kasy Oszczędnościowo-Kredytowe (SKOK), towarzystwa ubezpieczeniowe oraz firmy pożyczkowe. Nowa danina na rzecz państwa będzie dotyczyć tych banków i SKOKów, których suma aktywów przekracza 4 mld złotych. Dla ubezpieczycieli próg ten ustalono na poziomie 2 mld złotych oraz 200 mln złotych dla firm pożyczkowych. Stawka podatku będzie wynosić 0,0366% miesięcznie (niemal 0,44% rocznie) i jest to, w przypadku banków, wartość większa niż pierwotnie proponowana - początkowo miało być to bowiem 0,0325% miesięcznie. W toku prac parlamentarnych obniżono za to stawkę podatku dla firm ubezpieczeniowych. Przypomnijmy, że według zapisów projektu ustawy ubezpieczyciele mieli płacić 0,05% miesięcznie od sumy swoich aktywów.

Reakcje banków

Po zapowiedzi wprowadzenia podatku bankowego niemal natychmiast kilka banków podwyższyło marże kredytowe. Rekordowego wzrostu dokonał Deutsche Bank, gdzie marże wzrosły o 0,65 p.p., następnie mBank podwyższył oprocentowanie o 0,40 p.p. W grudniu i styczniu podwyżki nastąpiły m.in. w Eurobanku, Pekao SA, BPH, Raiffeisen Polbank czy BGŻ BNP Paribas. W bankach tych marże wzrosły o 0,14 p.p. do 0,50 p.p. w zależności od kwoty kredytu i wielkości wkładu własnego. W zależności od skali podwyżek w różnym stopniu wzrost ten odczuli klienci. Przykładowo, osoba zaciągająca kredyt w wysokości 300 tys. złotych na 30 lat z racji podwyższenia marży o 0,40 p.p. zapłaci ratę wyższą o około 80 złotych. Możemy jednak przypuszczać, że w części banków to nie koniec podwyżek i w najbliższych tygodniach marże mogą jeszcze wzrosnąć. Podwyżki będą spowodowane także innymi kosztami, jakie muszą w najbliższym czasie ponieść banki, czyli wpłaty do Funduszu Wsparcia Kredytobiorców czy wpłaty na rzecz Bankowego Funduszu Gwarancyjnego.

Ile podatku musi zapłacić bank?

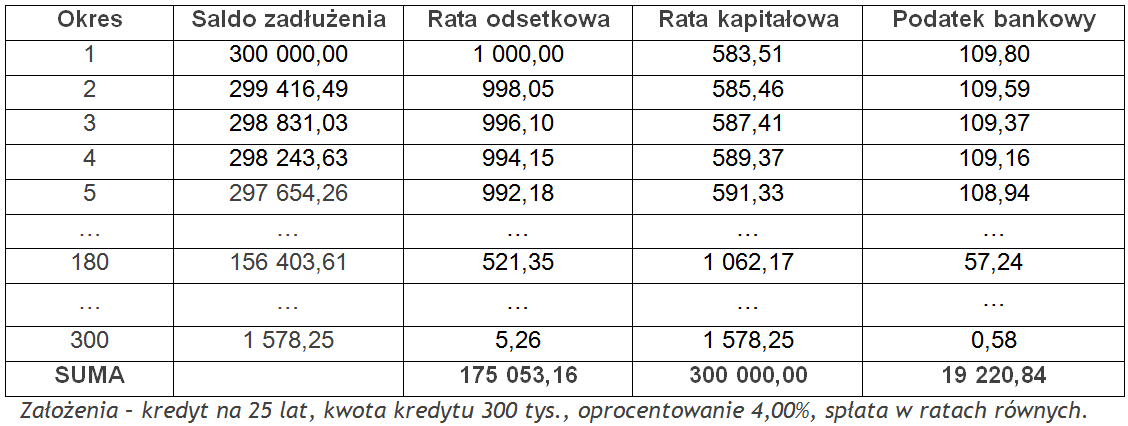

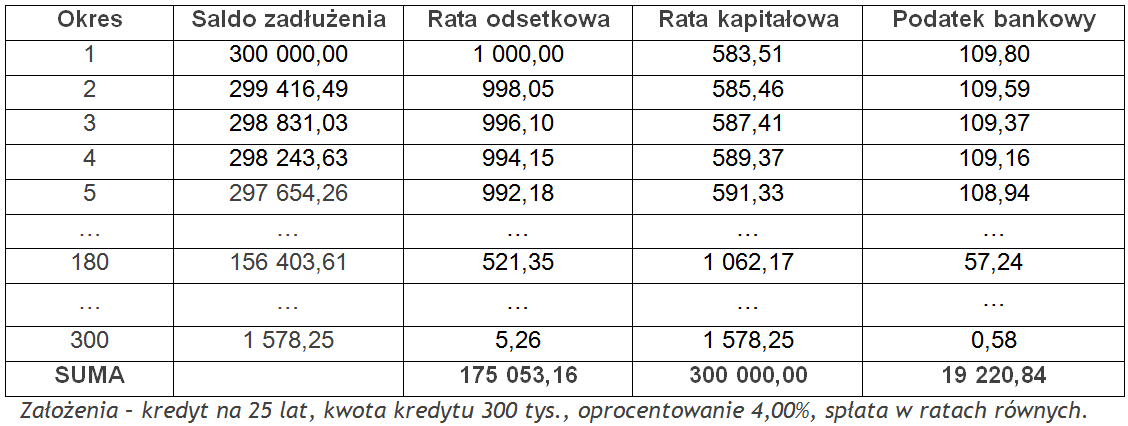

Podatkiem bankowym będą obłożone aktywa instytucji finansowej, a w przypadku banków zdecydowaną większość aktywów stanowią udzielone kredyty. Ile zatem podatku będzie musiał zapłacić bank od pojedynczego kredytu w trakcie całego okresu jego spłaty? Poniższa tabela przedstawia zamiany wysokości salda zadłużenia i wysokość podatku, jaki należy co miesiąc zapłacić od kredytu.

Od kredytu z powyższego przykładu bank przez 25 lat będzie zobowiązany do zapłaty prawie 20 tys. złotych podatku. Gdyby całkowity koszt podatku miał zostać przeniesiony na kredytobiorcę, wówczas kwota zapłaconych odsetek musiałaby być wyższa o prawie 20 tys. złotych. Stanie się tak w przypadku podwyższenia oprocentowania o 0,40 p.p. Wówczas kwota zapłaconych odsetek wyniesie 195 tysięcy złotych i pozwoli na całkowite przeniesienie kosztu podatku bankowego na kredytobiorcę.

Trzeba jednak pamiętać, że podatek bankowy obejmować będzie nie tylko nowe kredyty, ale także wszystkie aktywa, w tym kredyty udzielone kilka lat temu na zupełnie innych warunkach cenowych. Oczywiście bank nie może osobom, które już spłacają swoje zobowiązania podwyższyć marży, gdyż będzie to złamaniem zapisów umowy kredytowej. Pozostanie zatem poszukiwania innych źródeł przychodów na pokrycie podatku od „starych” kredytów. Jednym z nich jest większe obciążenie kosztami podatku nowych kredytobiorców. Osoby zaciągające teraz kredyt będą musiały ponieść koszty podatku nie tylko od swojego kredytu, ale poprzez zwiększenie marży zapłacą także za podatek od „starych” kredytów. Możemy zatem oczekiwać, że marże wzrosną o nieco więcej niż 0,40 p.p. z powyższego przykładu. Innym sposobem na zwiększenie przychodów jest wzrost opłat za inne usługi bankowe. Coraz więcej banków podnosi opłaty za prowadzenie rachunków, wzrastają opłaty za karty kredytowe. Zauważalnym zjawiskiem jest także zaostrzenie kryteriów, po spełnieniu których zwolnieni jesteśmy z opłat za prowadzenie konta, czy kartę kredytową. Banki wymagają większych wpływów na rachunek, czy bardziej aktywnego korzystania z kart płatniczych.