Archicom, lider wrocławskiego rynku mieszkaniowego, rozpoczyna ofertę publiczną, z której planuje pozyskać ok. 100 mln zł. Zgodnie z opublikowanym dziś prospektem emisyjnym, zapisy na akcje spółki dla inwestorów indywidualnych będą przyjmowane po cenie maksymalnej ustalonej na 20 zł i potrwają od 2 do 9 marca.

Większość funduszy pozyskanych z emisji, 60 mln zł, spółka przeznaczy na zakup gruntów we Wrocławiu i Krakowie. Archicom ma już podpisaną przedwstępną umowę kupna jednej działki o powierzchni 4,3 ha (szacunkowo ok. 16 tys. mkw PUM - Powierzchni Użytkowej Mieszkania). W trakcie negocjacji jest też zakup innych działek o łącznej powierzchni 16,8 ha (152 tys. mkw PUM). Z kolei w Krakowie analizowany jest zakup pięciu działek o powierzchni 10,1 ha (122 tys. mkw PUM) z czego dwie transakcje są już negocjowane.

Pozostałe 40 mln zł pozyskane od inwestorów zostanie przeznaczone na współfinansowanie realizowanych i planowanych projektów deweloperskich we Wrocławiu.

- Zbudowaliśmy od podstaw firmę, która jest liderem wrocławskiego rynku deweloperskiego. Chcemy przyśpieszyć nasz wzrost dlatego zdecydowaliśmy się na emisję akcji i debiut na GPW. Rokrocznie zwiększamy sprzedaż mieszkań, w ubiegłym roku wyniosła ona 611 lokali, a w 2017 r. chcemy trwale przekroczyć poziom 1000 mieszkań sprzedawanych każdego roku - mówi Dorota Jarodzka-Śródka, Prezes Zarządu Archicom S.A. Dotychczas koncentrowaliśmy się na rynku wrocławskim, teraz chcemy rozszerzyć działalność na Kraków, mamy już kilka upatrzonych działek. Nasze analizy wskazują, że Kraków jest równie atrakcyjnym rynkiem mieszkaniowym jak Wrocław – dodaje Prezes.

Atuty Grupy Archicom

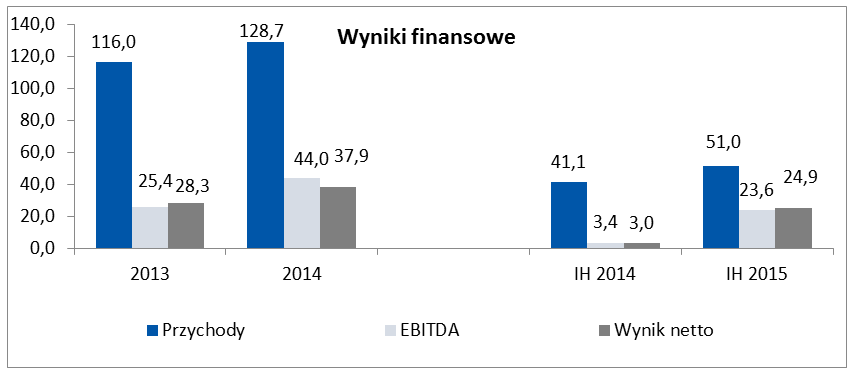

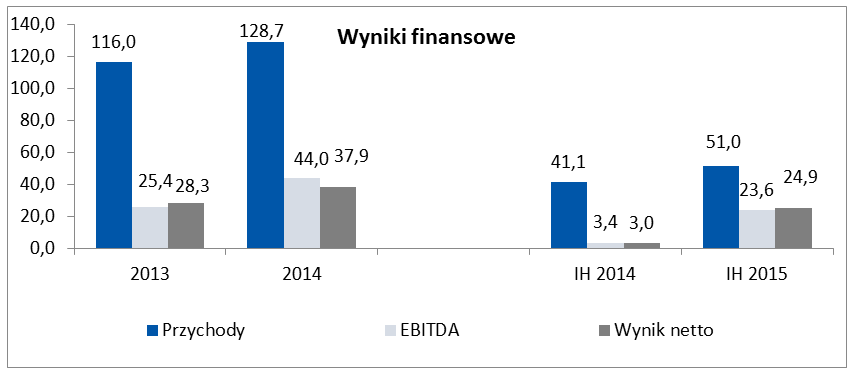

Sukces strategii Archicom przekłada się na stały wzrost wyników finansowych zarówno na poziomie sprzedaży jak i na zysku operacyjnego i netto. Rok 2015 był dla Archicom rekordowy i deweloper kontynuuje dynamiczny wzrost sprzedaży w pierwszych miesiącach 2016 r. Do momentu zatwierdzenia prospektu klienci nabyli już 127 mieszkań, o 40% więcej niż przed rokiem, a w całym 2015 r. sprzedaż wzrosła 17,5% do 611 mieszkań.

Zapoznaj się z ofertą nieruchomości firmy ArchicomJednocześnie Spółka kładzie fundamenty pod dalszą ekspansję. Bazując na szerokiej ofercie mieszkań, która przekroczyła 1.000 sztuk na początku 2016 r. oraz na rozbudowanym banku ziemi o powierzchni ok. 29 ha, Archicom planuje zwiększyć sprzedaż do 1.000 mieszkań rocznie już w 2017 r. Rozwój firmy idzie w parze z szybką poprawą wyników finansowych, co pozwala zarządowi i obecnym właścicielom zaoferować przyszłym akcjonariuszom hojną dywidendę.

- Liczymy, że inwestorzy dostrzegą dobre perspektywy rozwoju Archicomu oraz docenią politykę dywidendową spółki, która zakłada wypłatę 50% zysku dla akcjonariuszy w formie dywidendy - mówi Rafał Jarodzki, Wiceprezes Archicom S.A.

W 2016 r. zarząd zaproponuje dywidendę w wysokości 50% zysku netto za 2015 r. W kolejnych latach dywidenda wyniesie co najmniej 50% zysku netto.

Marże uzyskiwane przez Archicom są wyższe niż przeciętna w branży Jest to możliwe m.in. dzięki własnej pracowni architektonicznej, samodzielnej realizacji budowy osiedli, jak również dużemu odsetkowi mieszkań sprzedawanych na etapie realizacji – co znacząco zmniejsza koszty finansowe. W latach 2012-2014 Grupa Archicom wygenerowała 97 mln zł gotówki z działalności operacyjnej. Spółka ma bardzo niski wskaźnik zadłużenia, na koniec 2015 roku dług netto wynosił niecałe 33 mln zł.

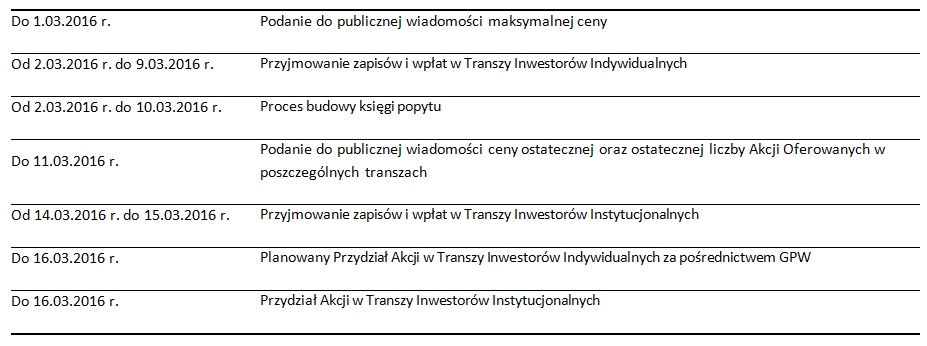

Struktura i harmonogram oferty

Prospekt emisyjny Archicom został zatwierdzony przez Komisję Nadzoru Finansowego 29 lutego 2016 r. Oferującym jest Vestor DM, Współoferującym jest BM Alior Banku, rolę doradcy finansowego pełni Addventure, a doradcy prawnego kancelaria Prof. Marek Wierzbowski i Partnerzy.

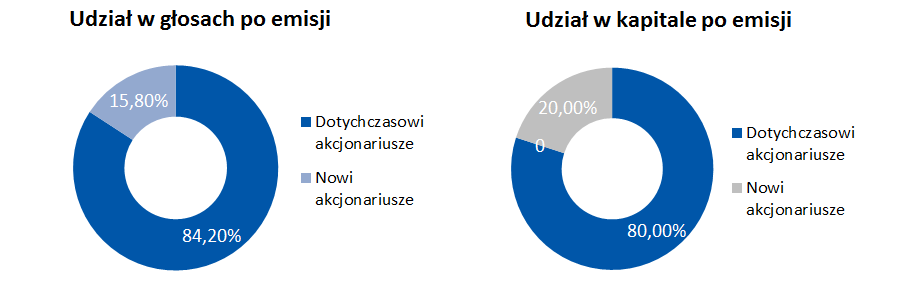

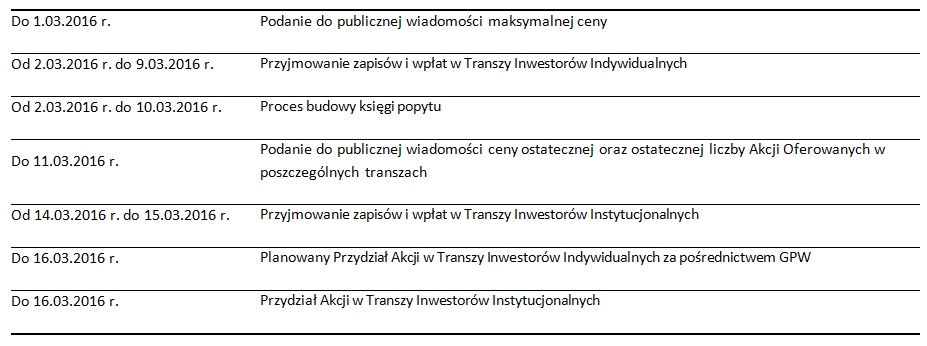

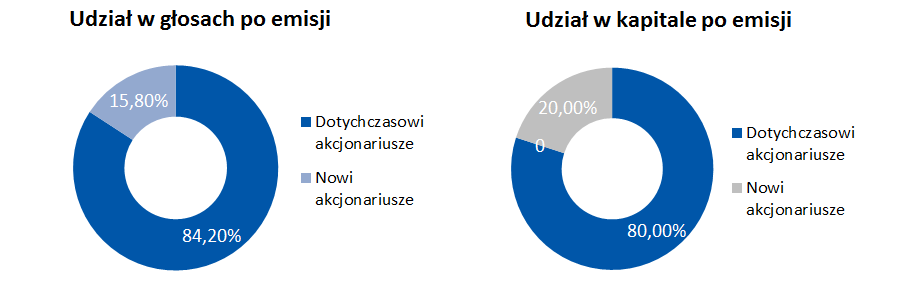

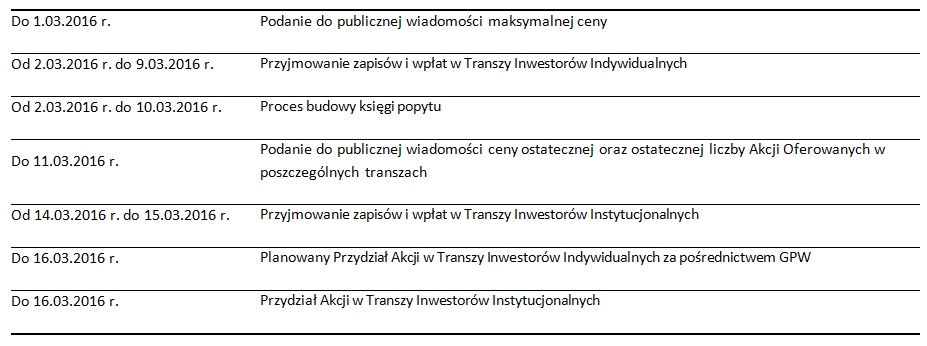

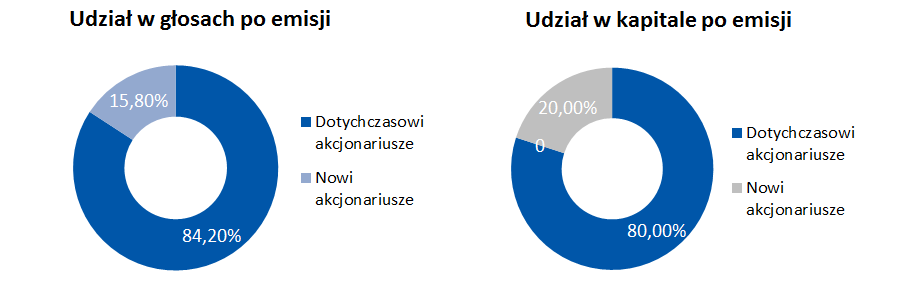

Oferta publiczna akcji Archicom obejmuje 4,7 mln akcji nowej emisji, które będą stanowić 20% w podwyższonym kapitale. Oferta skierowana jest do inwestorów detalicznych i instytucjonalnych. O podziale akcji na poszczególne transze zdecyduje popyt zgłoszony przez poszczególne grupy inwestorów. Inwestorzy indywidualni mogą składać zapisy na akcje Archicom od 2 do 9 marca. Zapisy będą przyjmowane po cenie maksymalnej wynoszącej 20 zł. Ostateczna cena emisyjna zostanie ogłoszona do 11 marca i będzie taka sama dla inwestorów indywidualnych i instytucjonalnych.

Zapisy na akcje od inwestorów indywidualnych będą przyjmowane przez biura obsługi klienta i na stronach internetowych domów maklerskich:

- BM Alior Banku,

- DM mBank,

- DM Pekao,

- CDM Pekao,

- DM BOŚ,

- Millennium DM,

- Noble Securities,

- BM Banku BPH.

Akcjonariat i lock-upDotychczasowymi akcjonariuszami Archicomu, poprzez kontrolowane spółki, są założyciele i członkowie zarządu Dorota Jarodzka-Śródka, Kazimierz Śródka i Rafał Jarodzki.

Dotychczasowi akcjonariusze zobowiązali się do nie sprzedawania swoich akcji przez 12 miesięcy od zamknięcia oferty (lock-up).